스포츠 무형자산 가치 상용화를 통한 금융지원 방안에 관한 연구

Model development of financial support through the commercialization of intangible sports assets

Article information

Abstract

본 연구는 스포츠산업에서의 무형자산을 금융재원 조달로서의 가치로 활용하기 위한 구체적 근거 자료를 바탕으로 스포츠산업 내 기업들의 금융재원 조달을 위하여 스포츠 무형자산의 가치를 담보로 활용할 수 있는 프로세스를 제안하고, 이를 통하여 스포츠 산업의 활성화에 밑바탕이 될 스포츠산업에서의 융자제도 수립의 단초를 제공하고자 하는데 목적을 두고 있다. 이러한 연구 문제의 해결을 위해 본 연구에서는 무형자산 및 스포츠 무형자산의 의의 및 특성을 조사하고, 스포츠 산업 관련 기업이 보유하고 있는 무형적 자산의 식별 및 발굴의 기준을 설정하기 위하여 문헌 및 국·내외 자료의 조사 연구를 실시하였다. 연구 내용은 무형자산의 개념 및 가치평가, 스포츠산업에서의 융자제도 현황, 스포츠 무형자산의 개념 및 가치평가, 무형자산의 가치평가 및 담보 제공을 통한 금융지원 프로세스의 사례분석 등을 종합 분석하여 정리하였다. 상기 자료를 바탕으로 최종적으로 결론에서는 국내 스포츠산업 무형자산 가치 평가모델의 설정에 있어서 ‘로열티공제법’과 ‘수익접근법’ 두 가지의 방법이 적합할 것으로 도출되었으며, 추가적으로 스포츠 산업의 특성을 고려하여 산정한 할인율(Discount Factors) 요소가 투입된 모델 즉, 전체적인 무형자산의 가치의 할증(premium)으로서의 요소와 할인(discount)으로서의 요소가 배타적 성격이 아닌 균형적으로 반영된 모델이 적합할 것으로 나타났다.

Trans Abstract

This research intends to present a new model development for properly evaluating intangible assets of sports companies. To accomplish the purpose of this research, cases where observable data such as costs are used to determine value and the application of such evaluation models were explored. Also overseas cases of Patent Litigation Fund, Patent Portfolio Fund, Intellectual Property Incubation Fund and existing loan programs were analyzed. The model development provided by this research utilizes numbers from financial statements in assessing intangible assets, thereby uniting the financial statements with actual value. And more accurate corporate evaluation method would be possible by evaluating intangible assets based on numbers from financial statements was suggested. Therefore, suggested model development first calculates the total goodwill and then divides this among the different types of intangible assets. The criteria of such division is based on the cost involved. This is much more persuasive than estimating future profits or comparing similar companies because it is based on actual cost spent and not vague numbers. This is not completely different from existing profit approach, but rather an evolved form of it. In other words, suggested model development tries to translate goodwill into tangible numbers as much as possible.

서 론

국내 스포츠산업체 비중을 살펴보면 경기 및 오락스포츠업이 49.6%로 가장 높은 것으로 조사되고 있다. 또한 종사자 역시 13만3천명으로 56.1%를 차지하고 있어서 핵심 상품들이 대부분 무형적 특징을 이루고 있어 생성권리의 상품화는 스포츠산업 발전에 큰 기여를 할 것이라고 판단되고 있다. 더욱이 스포츠산업 실태조사(MCST, 2012)에 따르면 스포츠산업은 타 분야에 비해 부가가치유발계수가 높아 산업성장에 견인차 역할을 하고 있으며 스포츠서비스업(0.904)은 스포츠산업(0.791)과 전체산업(0.687)보다 특히 높게 나타나고 있다. 이는 관람스포츠 비즈니스가 스포츠이벤트에서 생산되는 각종 마케팅권리가 상품화되어 B2B거래가 활발하게 이루어지는 멀티유즈(multi-use)형 특성을 보유하고 있음을 단적으로 보여준다.

스포츠산업의 특성상 서비스업의 비중과 부가가치 등이 높은 것을 감안할 때 집중적인 육성이 필요하지만 현행 융자 제도에서는 담보부족 등으로 자금지원이 어려운 실정에 놓여있다. 국민체육 진흥공단에 따르면 4년간(ʼ08~ʼ11) 평균 2개 업체에 525백만 원 정도의 서비스 업체의 융자만이 이루어졌다. 융자 결정액(724백만원) 대비 융자 이행율은 72.5%으로 사업취소 및 담보부족 등으로 스포츠산업에서의 금융지원을 받고자 노력을 기울이는 실수요자가 늘어나기 어려운 상황이다. 그럼에도 불구하고 오늘날 스포츠산업 기업들의 자금지원 요구는 그 어느 때보다 높은 실정이다. 2013년 스포츠산업 실태조사(MCST, 2014)에 따르면 스포츠산업의 발전 장애요인 중 사업체 영세성(22.5%)과 자금부족(19.4%) 순으로 가장 높게 나타나고 있으며, 육성발전 지원 부문에서 자금지원 확대의 필요성(42.1%)이 절실히 요구되고 있다. 이러한 요구를 반영하기 위해서는 산업특성을 고려한 과감한 정책수단이 뒷받침 돼야 하는데, 그 중 스포츠산업의 구조에서의 핵심이 되는 서비스업의 활성화를 위해서는 맞춤형 정책으로서의 금융 지원 방안이 요구된다. 서비스업의 특성상 물적 담보가 없는 경우 현제도에서는 다른 산업과 달리 스포츠산업에서는 현재 기금융자를 신청할 수 없는 상황이다. 현재 국가에서는 기술가치 등 특허, 기술 등에 의한 무형자산가치를 인정하는 제도를 활성화시키기 위해 노력하고 있는데 스포츠산업 분야 또한 이러한 정책의 도입이 절실히 필요한 실정이다.

뿐만 아니라 스포츠 금융(finance)에 적합한 독자적 가치평가 시스템의 필요성 또한 제기된다. 스포츠 금융이라 함은 스포츠와 관련된 자금조달, 자금운영, 재무관리, 예산계획 회계정보관리 등 일체의 의사결정과 집행을 말한다(Yasushi Nagata, 2011). 또한 무형자산으로서의 스포츠 금융을 구성하고 있는 스포츠 인적자산·조직자산·관계자산은 사업가치 창조에서의 활용의 연쇄작용을 통해 연결 되어 있다. 즉, 인적자산에서 생성되는 마케팅권리, 기회와 같은 조직자산과 관계자산이 창출된다. 따라서 직접 스포츠 무형자산을 보유·운용하는 기업을 경영·자금 양면으로 지원하기 위해서는 스포츠 무형자산의 가치평가 및 금융권 혹은 기금융자의 담보가치로 인정될 수 있는 상품의 평가시스템을 구축하는 스포츠 업종밀착형 금융정책이 필요한 것이다.

무형자산의 가치를 상용화하고 이러한 측정 가능해진 가치에 대한 정부의 금융 지원 타당성 검증을 위한 표준회계 기준을 살펴보면, 국내에는 현재 국제 표준회계기준인 IFRS를 수정한 K-IFRS가 도입되어 있다. K-IFRS에 따르면 무형자산으로 인정되어 재무제표에 표시되기 위해서는 첫째, 해당 자산이 수익을 가져올 것이 확실해야 하고, 둘째, 해당 자산의 비용을 산정할 수 있는 신뢰할 수 있는 방법이 있어야 한다. 만약 이러한 조건이 충족되지 않거나 조건의 충족 여부에 대하여 확신이 없을 경우 그러한 자산은 재무제표에 포함되지 않는다.

한편, 인정받은 무형자산은 그 가치의 평가가 문제되는데 이 때 무형자산의 가치 평가는 다시 원가 모델과 재평가 모델로 구분할 수 있다. 원가 모델이란 해당 자산을 구매한 원가에서 그 이후의 감가상각 등을 고려하여 가치를 산정하는 방식을 의미하며, 재평가 모델이란 해당 자산의 현재 시장가치를 평가하는 것인데 회계기준상 재평가 모델을 사용하기 위해서는 해당 자산에 대한 거래가 활성화되어 있을 것이 요구된다(Kim, 2010).

그러나 이러한 회계기준상의 무형자산 평가 기준을 스포츠 기업에 적용하는 데는 몇 가지 문제점이 존재한다. 우선 첫 번째로 회계 기준상 무형자산에 해당할 수 있는지의 문제이다. 무형자산으로서 재무제표에 등재하기 위해서는 해당 자산으로부터 수익이 발생할 것이라는 점이 확실시 되어야한다. 그러나 스포츠 기업이 보유하고 있는 상당수의 무형자산의 경우 그러한 확신을 가지기 어려운 점이 있다. 예를 들어 유소년 클럽에서 자생적으로 양성한 우수한 선수의 보유가 어떻게 수익으로 연결될 수 있는지를 설명하는 것은 쉽지 않다. 개별 선수의 영입이 팀의 전체 역량에 어떻게 기여하는지 산정하기도 쉽지 않고 팀의 역량 강화가 관람료 수익 등에 어떠한 영향을 미치는 지도 계량화하기 어렵다. 마찬가지로 스포츠 기업의 무형자산 중 상당 부분은 미래의 수익과 반드시 연관이 있다고 확신하기에 미흡한 경우가 많다. 따라서 스포츠 기업의 무형자산을 인정하는 문제는 쉽지 않다. 심지어 무형자산으로 인정된다고 하더라도 이에 대한 장부가격을 설정하는 것은 더욱 어려운 일이다. 우선 원가모델의 경우 반드시 취득 가격이 있어야 하는데 스포츠 산업에서의 무형자산은 별도의 취득가액이 없는 경우가 많다.

예를 들어 선수의 경우에도 이적료의 지불 등이 없었던 경우에는 취득가액을 설정하기 어렵다. 실제로 영국의 맨체스터 유나이티드의 경우 소속 선수에 대한 가치를 재무제표에 표시하고 있는데 이적에 의하여 입단한 선수의 경우 가치가 산정되어 있고 스콜스(Paul Scholes: 만 14세의 나이에 맨체스터 유나이티드 유소년에 발탁되었고 동일 팀에서 선수 인생을 보냄)와 같이 자체적으로 발굴한 선수의 경우 가치가 0으로 산정되어 있다. 따라서 원가모델은 스포츠 산업에서 적절한 평가기준이 될 수 없는 경우가 많다. 한편 재평가모델의 경우에도 해당자산에 대한 거래가 활성화 되어 있어야 하는데 스포츠 산업에서의 무형자산은 특수한 형태의 경우가 많아 거래가 활성화 되어 있다고 보기 어렵다.

이처럼 재무제표 작성 시 스포츠 무형자산이 배제되는 경우가 많이 발생하고 있으나, 재무제표 상에 기재가 되지 않았거나 가치가 ‘0’으로 기재된다고 해서 해당 자산의 가치가 실제로 없는 것은 아니다. 또한 스포츠이벤트업의 경우, 창의적인 아이디어로 개발한 스포츠이벤트가 흥행에 실패하면 자금여력이 부족한 업체는 대부분 도산했지만, 이벤트에서 파생되는 권리의 가치가 향후 인정된다면 그 권리의 자산가치가 완전히 소멸되는 것은 아니기 때문에, 적절한 무형적 가치의 측정과 평가를 통해 사업의 지속적인 성장 및 발전 가능성을 기대할 수 있게 될 것이다.

스포츠산업 시장에서 무형자산 가치 평가의 도입은 이미 높은 그에 대한 수요로 그 필요성이 부각되고 있다. 그 방증으로서 국민체육진흥공단의 체육용구 생산업체, 체육 시설업체, 스포츠 서비스업체들을 대상으로 스포츠 산업체의 기반 조성과 산업 경쟁력 강화를 위해 2015년(180억 원) 대비 360억 원 증액된 540억 원(2016년)이 할당 된 스포츠산업 융자사업을 들 수 있다.

무형가치로서 각종 마케팅권리의 담보가치를 인정받으면 독창적인 이벤트개발 및 B2B비즈니스 구현을 위한 기업의 투자 및 창업을 유도할 수 있고, 독창적인 아이디어를 기반으로 한 이벤트의 비즈니스화를 통한 거래는 관람스포츠산업 등을 활성화를 기대할 수 있다. 또한 공신력 있는 기관의 자산 가치 평가 자료는 금융권 대출 및 기금 대출의 담보기능 역할을 수행할 수 있어 중소 스포츠기업의 취약한 자금력을 보완할 수 있는 한 가지 방안이 될 수 있을 것이다.

스포츠 산업을 보다 융성하게 만들 수 있는 스포츠 무형자산에 대한 적절한 가치평가를 내릴 수 있는 근거자료의 확보와 제도적 보완이 필요한 시점이다. 그러나 현행 회계 기준 등으로는 이러한 스포츠 무형자산을 적절하게 평가하고 있지 못하고 있고 이에 따라 스포츠 기업의 기업 가치는 평가절하 되는 경우가 대부분이다. 기업의 가치평가가 적절하게 이루어지지 못할 경우 금융기관으로부터의 자금을 지원받는 것이 어려워져 사업이 더욱 어려워지는 악순환이 이어질 수 있다. 따라서 본 연구는 스포츠산업에서의 무형자산을 금융재원 조달로서의 가치로 활용하기 위한 구체적 근거 자료를 바탕으로 스포츠산업 내 기업들의 금융재원 조달을 위하여 스포츠 무형자산의 가치를 담보로 활용할 수 있는 프로세스를 제안하고, 이를 통하여 스포츠 산업의 활성화에 밑바탕이 될 스포츠산업에서의 융자제도 수립의 단초를 제공하고자 하는데 목적을 두고 있다. 이러한 연구 문제의 해결을 위해 본 연구에서는 무형자산 및 스포츠 무형자산의 의의 및 특성을 조사하고, 스포츠 산업 관련 기업이 보유하고 있는 무형적 자산의 식별 및 발굴을 위하여 문헌 및 국·내외 자료의 조사 연구를 실시하였다. 연구의 내용은 무형자산의 개념 및 가치평가, 스포츠산업에서의 융자제도 현황, 스포츠 무형자산의 개념 및 가치평가, 무형자산의 가치평가 및 담보 제공을 통한 금융지원 프로세스의 사례분석 등을 종합하여 정리하였다. 이러한 자료를 바탕으로 최종적으로 결론에서는 스포츠산업 무형자산 가치 평가모델 개발에 관한 기본 방향을 제시하였고, 금융재원 조달 프로세스 수립에 있어서의 주안점을 제시하였다.

무형자산의 개념 및 가치평가

무형자산

일반적으로 무형자산(intangible assets)은 물리적 실체가 없는 비유동자산으로 정의되고 있으며, 분야에 따라 지식자본(knowledge capital), 지식자산(knowledge assets), 또는 지적재산(intellectual properties) 등 여러 가지 형태로 개념이 혼용되어 사용되고 있다. 또한 지식자본과 지식자산은 유사한 개념으로 주로 경제학에서 사용되며 지적재산은 주로 특허 법률분야에서 지식자산 중의 일부로서 산업재산권, 저작권, 영업권, 프랜차이즈 등 법률적인 개념으로 주로 사용되는 반면, 무형자산을 회계분야 등에서 회계적의미인 자산개념으로 주로 사용되고 있다.(Lee, 2014).

한국채택국제회계기준(Korean International Financial Reporting Standards: K-IFRS) 1038호에서는 무형자산을 물리적 실체는 없지만 식별 가능한 비화폐성 자산으로 정의하며, 무형자산으로 정의되기 위한 세 가지 조건으로 식별가능성, 통제, 그리고 미래경제적효익을 제시하였다. 즉, 무형 자산은 타 기업 혹은 실체적 자산과 분리될 수 있어야 하고, 자산으로부터 발생되는 효익에 대해 제 3자의 접근을 제한할 수 있어야 하며, 기초가 되는 자원에서 유입되는 미래경제적효익을 확보할 수 있어야 한다는 것이다.

Itami & Roehl(1987)는 ʻ보이지 않는 자산(invisible assets)ʼ이라는 용어를 사용하며 ʻ보이지 않는 자산ʼ은 고객의 신뢰, 공급망 장악, 브랜드 이미지, 경영기술, 기업문화 등과 같은 자산으로 구성된다고 언급하였으며 Belkaoui(1992)는 법규나 계약에 의하여 부여되는 권리, 미래의 경제적 효익이 발생할 가능성이 있는 자산이지만 물리적 실체는 없다고 정의하였다. Weil, Schipper, & Francis (2013) 는 무형자산은 발생원천과 관계없이 실체가 없으며, 미래에 경제적 효익을 제공하는 자산이며 연구비, 광고비, 사업상의 기밀, 노하우 및 지적재산권 등이 이에 속한다고 주장하였으며, Shin & Jeong(2011)에 의해 무형자산은 지식자본, 지식자산, 지적재산 등의 여러 가지 정의로 사용되고 있으나, 넓은 범위에서 모두 무형자산으로 정의해도 무방하다고 언급된 바 있다. International Accounting Standards (IAS)에서는 무형자산을 재화의 생산이나 용역의 제공, 타인에 대한 임대 또는 관리에 사용할 목적으로 기업이 보유하고 있으며, 물리적 형체가 없는 비화폐성 자산임. 분리 식별이 가능하여야 하며, 과거 거래의 결과로 기업이 통제하고, 미래 경제적 효익의 유입을 기대할 수 있는 자산으로 정의하고 있다. 이후 Brooking(1996)은 무형자산을 시장자산, 인간중심자산, 지적소유자산, 인프라 자산으로 구분하였으며, Sveiby(1997)는 개별적 능력자산(employee competence), 내부구조(internal structure), 외부구조(external structure)로 구분하였다. 한편, Edvinsson(1997)은 무형자산을 인적자본(human capital)과 구조적 자본(structural capital)로 구분하였고, Stewart(1997)는 인적자본(human capital), 구조적 자본(structural capital), 그리고 고객자본(customer capital)으로 분류하기도 하였다. 이상의 선행 연구들과 과거의 논의들을 종합하여 무형자산을 그 자산의 형태에 따라 세분화 해보면 다음 <Table 1>과 같다.

무형자산 평가 사례

무형자산 평가의 패러다임은 무형자산의 가치를 강조하는 것이다. 다만 그 방법론은 주관적 견해의 지배로 인한 자의적 평가 배제와 그 대안으로서 객관적 평가를 위한 시스템적 접근의 필요성이다. 즉, 평가되는 무형자산의 잠재적 가치를 평가할 수 있는 체계적 방법의 구축이 핵심이다. 대표적 사례는 기업기술력을 평가하는 일반적인 가치평가 모델인 한국산업기술진흥원의 STBR 평가 시스템, 국내 특허 및 브랜드의 경제적 가치를 추정하는 방법으로 경제적 성과를 물리적 자산·재무 자산·무형자산으로 나누고 각 소득기여도를 산출하여 전체 무형자산의 수익률을 산출하는 한국지식재산연구원의 지식자본수익(KCE: Knowledge Capital Earning) 방법, 투자안, 재무추정, 기술가치평가, 기업가치평가 모듈에 관한 소프트웨어인 TECHNURI 가치평가솔루션 프로그램, 2010년 광고업계 거래실태보고서에서 도입한 양면시장 이론으로 저작권 가격을 광고시장가와 연계하여 산출하는 일본 공정위 모델, 체크리스트 질문시트를 통하여 총합평점과 현금흐름평점을 각각 산출하여 기업평가에 활용 하고 있는 일본 공인회계사회의 평가 프로그램 등이 있다.

예를 들어, KTRS 계열모형은 기술보증기금이 사용하고 있는 가치평가 모델인데, 어떠한 기술에 대하여 경영주 역량, 기술성, 시장성, 사업성의 4가지 기준에 따라 우선 평점을 부여한 뒤 평가기준에 대한 중요성을 기준으로 가중치를 적용하여 최종적으로 특정 기술의 가치를 평가하는 방법이다. 이 때 항목별 가중치를 부여하는 방식에는 AHP 가중치 기법과 로짓모형의 2 가지 모델이 활용되고 있다. AHP 가중치 기법이란 평가 항목별로 상대적 중요도를 기준으로 가중치를 매기는 통계 기법을 의미하는데 AHP 가중치 기법을 적용하기 위해서는 우선 위에서 언급된 4가지 항목을 각각 다른 항목과 비교하여 상대적 중요도를 정하고 아래와 같이 이를 수치화하게 된다. 이에 반하여 로짓 모델(logit model)은 어떠한 종속변수들에 의해 성공확률이 실패확률보다 몇 배 높은가를 산출하는 모형이다.

현재 담보가치를 인정받고 있는 국내 무형자산 현황을 분석해 본다면, 우리나라는 2012년 6월 ʻ동산·채권 등의 담보에 관한 법률ʼ이 시행되고 이 법률에서 지식재산권 특례규정을 포함해 IP담보금융의 활성화를 위한 법적 근거가 마련되어 있는 상황이다. 산업은행은 IP(intellectual property) 담보대출 상품을 출시해 운용중에 있으며 대출범위는 특허권 위주이며, 상표권이 일부 포함된다. 산업은행은 회수지원펀드와 회수 지원기구를 구성해, 기업부실이 발생하게 되면 조성된 회수지원 펀드를 바탕으로 전문 지식재산관리 회사가 담보 특허권의 1차 매수자가 되고 지식재산관리회사는 이를 다양한 방법으로 수익화시킨다. IBK기업은행은 특허권과 실용신안권을 담보로 기업 당 최대 10억 원까지 2014년 총500억 원 규모의 IP담보대출 지원 계획을 발표한 바 있다(Park, 2014).

담보제공 무형자산의 가치평가 절차를 살펴보면, 산업은행이 대출 신청접수와 예비평가를 거쳐 선정한 업체들을 한국발명진흥회가 지식재산권 가치평가를 실시해 확정하면 대출이 최종 결정된다. 대출 대상은 등록된 지식재산권을 제품 또는 서비스에 실제 적용해 매출이 발생하고 있는 중소ㆍ중견기업이다. 특허청에 등록돼 담보설정이 가능한 특허권과 상표권 및 디자인권이다. 현재는 특허권 위주로 담보 설정되고 있다. 특허청은 이들 기업에 대한 수수료 지원 적격심사를 실시해 건당 1500만원의 수수료 지원을 결정한다.

담보제공 무형자산 가치평가 모델로서 IP 가치평가 모델은 한국발명진흥회와 산업은행이 공동 개발했는데 로열티 수입에 기반을 둔 현금 흐름할인법의 기본 틀에, IP 담보요소라는 추가적인 신규요소를 도입하였고, IP 담보요소는 권리성과 IP거래시장성으로 구성되며, 권리성을 강화하고 담보로서의 매각가능성을 새로이 도입하였다. IP 담보요소라는 담보로서의 완전성 여부를 IP가치평가의 핵심요소로 반영하였다. IP가 보호하는 기술에 대한 가치를 측정하고 여기에 IP 담보요소를 곱하여 IP 담보가치를 도출한다. 즉 IP에 시장성 개념을 신규도입한 것이다. 담보 IP의 매각 가능성의 측면에서 IP거래라는 환경적 요소를 신규 도입 하였다. IP 자체의 품질을 측정하는 권리성 세부 평가항목을 체계화 하였다. 기존에 분산되어 반영 비중이 낮았던 IP 자체의 품질, 즉 권리성에 대한 항목을 체계화 하여 재정리하였다. 실시료 기준액 산정에 있어서 IP 보호 비중인 점유율을 도입하였다. 로열티율을 조정하던 항목인 이용율을 실시료 기준액인 매출을 조정하는 항목으로 변경하고 그 산정기준을 제시하였다(KIPO, 2013).

무형자산의 가치평가

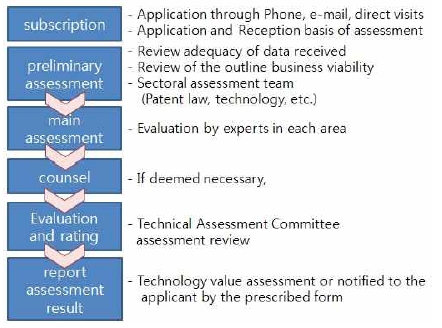

국내의 무형자산 담보제공을 통한 금융지원 프로세스에 있어서 무형자산 가치평가의 예로서, 한국발명진흥회의 기술가치평가 프로세스를 들 수 있다. 기술가치평가 프로세스는 기술거래, 현물출자, 투자유치, 융자지원 등에 활용되고, 평가결과를 바탕으로 사업화를 추진하며, 프로세스는 <Fig. 1>과 같다.

이러한 무형재산을 활용한 융자 프로세스의 구조는 일반적으로 두 가지로 나눠진다. 먼저 지적재산담보융자의 형태이다. 지적재산담보융자는 주로 중소기업이 보유하는 특허권 등 지적재산을 담보로 해서 은행이 융자를 제공하는 것이다. 지적재산권의 가치를 평가하고, 가치평가액의 일정비율을 준으로 융자를 한다. 은행은 지적재산권에 담보를 설정하고, 융자가 변제불능이 된 경우, 담보물건인 지적재산권을 매각해서 회수한다. 담보물건으로서의 가치뿐 아니라, 기업의 잠재적인 기술력이나 성장력과 같은 정성면의 평가로서 지적재산평가를 활용하는 경우도 있다(Teikoku Databank, 2013)

지적자산을 평가한 융자는 주로 중소기업의 지적재산이나 노하우와 같은 정성적인 평가를 하고, 지적재산 정보를 하나의 융자 판단재료로 하여 기업에게 대출해주는 융자이다. 지적재산권을 담보로 취하기 위해 지적재산평가를 하는 것이 아니라, 기술평가를 중심으로 기업의 기술력이나 성장력 평가를 한다. 기술평가의 scoring을 이용하여 기술계 중소기업의 은행보증에 기술평가가 사용되는 경우가 있다. 그러나 이러한 무형자산에 관한 금융지원 절차에서 핵심적인 것은 무형자산정보의 수집수단이다. 금융기관은 내부에서 이를 실시하기도 하고, 외부위탁처를 통해 획득하기도 한다. 은행에서는 정부계 기술평가 기관에 의뢰하여 기업의 무형자산정보를 입수하는 경우도 있다. 구체적인 무형자산 정보의 수집방법 및 분석 절차에 관해서는 평가회사의 기술전문가 등이, 기업을 방문하여 공청회를 하고, 지적재산 정보를 입수, 평가회사에서 분석하는 것이 일반적이다.

획득된 무형자산 정보는 보증이나 담보에 의한 기술계 중소기업대상의 융자에 활용된다. 특히 경영자의 기술매니지먼트능력, 회사의 기술력, 기술의 시장성, 기술의 경합우위성, 비즈니스의 수익성이 중요한 정보로 인식되고 있다. 현재 무형자산 가치의 평가는 기타 자산과 마찬가지로, 디스카운트 현금 흐름 모델이 주로 사용된다. 무형자산 가치평가는 지적재산담보에 활용되고 있으며, 기술평가회사나 자산평가회사에 의해서 작성된다. 구체적으로는 무형자산 평가에 근거한 공적인 보증을 활용해서 은행이 융자를 하는 경우나 지적재산권의 담보설정, 즉 질권설정에 의해 융자를 하는 경우가 많다. 이러한 프로세스는 비단 국내에서만 활용되는 것이 아니라 국외 대형투자 은행인 도이치 뱅크의 IP Bewertungs AG와의 협력과정, Ignitel의 IP 알선 절차, 무형자산담보대출의 사례로 New Stream Capital의 기간대출 제출, 창작예술분야에서의 Intangible Business의 판권 투자 절차 등에서도 기본적인 과정은 유사하게 활용되고 있다.

스포츠산업에서의 융자제도 현황

국민체육진흥공단은 스포츠산업체의 기반 조성과 산업 경쟁력 강화를 위해 2008년부터 스포츠산업 융자제도를 시행하고 있다. 2016년 현재 총 540억 원 규모이며 공공자금관리기금 융자계정 변동금리로 1.88%가 적용된다. 세부분야별 1~4년의 거치기간 이후 원금을 회수한다는 방침을 세우고 있다. 특히, 스포츠산업의 특성상 서비스업의 비중과 부가가치 등이 높은 것을 감안할 때 스포츠서비스업체에 집중적인 육성이 필요하지만 현행 융자 제도에서는 담보부족 등으로 자금지원이 어려운 실정임은 분명하다.

국민체육 진흥공단에 따르면 7년간(ʼ08~ʼ14) 평균 1.67개 업체에 520백만 원 정도의 서비스업체의 융자만이 이루어졌다(2014스포츠산업실태조사, 2015). 평균 융자 결정액(719백만 원) 대비 융자 실행 금액은(520백만 원) 72.3%으로 나타나고 있으며, 현재 사업 취소 및 담보부족 등으로 실수요자는 점점 감소하고 있는 추세를 나타내고 있다. 2008년부터 시행되어 온 국민체육진흥공단의 스포츠산업 융자사업 연도별 현황은 <Table 2>과 같다.

스포츠 무형자산의 개념 및 가치평가

무형자산으로서의 스포츠 property

스포츠 프로퍼티라 함은 스포츠 경기, 행사(event)이벤트, 선수, 상품을 통칭하는 유·무형의 재산권 일체를 통칭한다(Kim, 2011). 따라서 스포츠 종목 그 자체, 경기 단체가 만드는 대회, 관련 이벤트, 선수, 관객, 경기장, 방송중계권, 스폰서십 등이 스포츠 프로퍼티에 포함될 수 있으며 일반적 개념의 측면에서 고객 흡인력을 갖고 있는 무형자산으로 판단할 수 있다. 한 예로 축구로 파생되는 무형적 상품을 구분해 본다면 Kang(2005)가 밝힌바 있는 방송 프로그램, 라이센스 상품, 인도스먼트 패키지 그리고 라이센스 패키지 등으로 구성되는 스포츠 파생상품과 맥락을 같이 할 수 있다. 스포츠 산업에서 경제적 가치를 가질 수 있는 무형자산은 크게 객관적 무형자산과 주관적 무형자산으로 구분해 볼 수 있다. 이에 대한 간략한 내용은 아래 <Table 3>과 같다.

스포츠에서의 객관적 무형자산은 특허권, 디자인 권리 (design rights), 상표권(trade mark right), 저작권(copyright) 그리고 인적자산으로 크게 구분된다. 먼저 스포츠 산업에서 대표적 무형자산인 특허권에는 스포츠용품, 장비에서 기술적 개선, 스포츠 제품 생산에 사용된 물질, 스포츠 용품의 제조절차, 스포츠 중계에서 이미지 조작하는 절차, 예를 들면 중계 장면에서 버츄얼 광고 등 가상현실 기술, 특정 산업 수요자를 위한 버티컬 광고 삽입 기술 등이 포함된다. 디자인 또한 무형자산으로 활용된다. 볼의 형태, 스포츠 용품 및 장구에 적용되는 표지, 디자인, 스포츠 장비품목의 새로운 모양, 인형, 마스코트 등 입체 상품화 품목, 스포츠 장비, 용품의 모양 그 자체 등이 그 대표적 예이다.

상표권의 주요 예로서는, 팀, 리그, 이벤트, 스포츠 상품 제조자의 로고, 엠블렘, 마스코트, 배지 등과 같은 상징표시, 팀, 리그, 이벤트, 스포츠 상품 제조자의 명칭, 마스코트 등과 같은 팀, 리그, 이벤트, 스포츠 상품제조자의 대표물, 스포츠 제품의 독특한 형태, 스포츠장비에 적용된 패턴, 트로피와 식별력 있는 건축 모습의 사진, 선수와 스포츠 관련 인물의 초상화, 사진, 선수의 이름, 별명, 음악적 모티브와 짧은 문구, 예를 들면 미국 NBA의 ʻI love this gameʻ 또는 ʻI love this stuffʻ, 우리나라 KBL의 ʻ영원한 승부, 뜨거운 감동ʼ 및 ʻJump For the Dreamsʻ, 스포츠 관련 사이트의 인터넷 도메인 이름(Sports-related Internet Domain Name)등이 있다.

저작권은 방송이나 케이블 프로그램, 영화, 소리 녹음, 컴퓨터프로그램, 데이터베이스 등도 보호한다. 그 구체적 내용을 살펴보면, 경기 대진표, 경기 스케줄, 대회공식 프로그램, 출판 인쇄물, 정리된 스포츠 스코어와 통계기록, 스포츠 이벤트의 텔레비전과 라디오 생중계 또는 녹화 중계 및 관련 테이프, 경기 관련 영상 저작물, 이벤트와 휘장과 팀 마스코트, 연맹 및 스포츠 장비 제조업자의 로고, 그래픽 디자인, 리그나 팀의 공식 로고송, 노래, 경기에서 선수 또는 팀의 활동적인 사진, 스포츠관련 규칙과 규정, 컴퓨터 프로그램, 데이터베이스, 웹-사이트, 비디오 게임, 멀티미디어 저작물, 컴퓨터 창작물, 스포츠 관련 인터넷 사이트 콘텐츠(Internet Site Contents), 스포츠 시설 건축 설계도 등이 있다.

인적자산이란 인적자원을 기반으로 미래의 경제적 효익을 창출할 수 있는 자산을 의미한다. 인적자원의 개념은 주로 자산(asset)과 투자(investment) 관점에서 이해될 수 있다. 인적자원을 자산으로 보는 관점은 구성원들을 자산으로 여김으로써 조직체의 부(富)의 중요한 부분으로 이를 강조한다. 인적자원을 조직의 부로 보는 것은 조직체의 자산 가치를 높이기 위하여 우수한 인력을 확보하고, 이를 아끼고 활용하며, 항상 높은 가치를 유지하도록 노력하는 것을 의미한다. 인적자원을 투자로 보는 관점은 그들의 잠재능력을 개발하기 위해 투자함으로써 자산으로서의 그들 가치를 항상 높이는 동시에 조직의 부도 증가시키는 것을 의미한다. 과거에는 인적자원에 대한 인식의 부족으로 조직의 물적 자원과 재무적 자원에 대한 투자액보다 인적자원에 대한 투자액이 상대적으로 적었다. 그러나 현재는 경제와 사회문화의 수준의 향상과 급격한 환경변화로 인해 조직의 다른 자원에 비하여 인적자원이 조직의 성과에 기여하는 정도로 더욱 커지고 있다. 이러한 맥락에서 인적자원은 조직이 환경에 적응하고 지속적인 성장을 하는 데에 결정적 역할을 하는 가장 중요한 전략적 자원이 되고 있다.

스포츠 무형자산은 인적자산이 있기 때문에 생기는 권리로 이해할 수 있을 것이다. 이런 권리도 스포츠 기업의 수익에 영향을 준다. 그 구체적 사례로는 출판 시 선수의 사진을 사용할 때의 초상권, 비디오 게임에 선수의 캐릭터를 사용할 경우 인격권, 선수 사진 및 수집 카드, 광고, 라이센싱 및 상품화 권, 웹 사이트에서의 인격권이 이에 해당한다. 대표적 스포츠 무형자산인 선수의 이적은 시장가치에 프리미엄을 붙여 산정된다. 과거의 이적료 금액은 협상기준이 되며, 피지컬 테스트, 루머, 스캔들도 고려해서 가격이 형성된다.

스포츠 산업에서의 주관적 무형자산은 인적자산, 조직자산, 영업권으로 구성될 수 있다. 인적자산이라 함은 종업원이 퇴직 시에 함께 갖고 나가는 자산을 의미한다. 예를 들면, 이노베이션 능력, 상상력, 노하우, 경험, 학습능력, 동기 등을 들 수 있다. 실제로 스포츠 기업의 경우 위와 같이 지적재산권으로서 보호받는 자산 이외에 선수와 같은 인적자원 자체가 중요한 자원이 있는 경우가 많다. 예를 들어 스포츠 에이전시의 경우 특정 선수와 독점적으로 협상할 권리가 있다면 그 자체가 해당 기업의 중요 자산이 될 수 있다. 따라서 스포츠 기업의 무형자산에 대하여 논의할 때는 지적재산권 외에 이러한 인적 재산의 경제적 가치에 대한 논의도 함께 이루어져야 한다.

다음으로 조직자산이라 함은 종업원 퇴직 시에 기업 내에 잔류하는 자산을 말한다. 여기에는 조직의 유연성, 문화와 같이 비체계적 유형의 자산은 물론, 데이터베이스 형태의 시스템, 절차, 문서 서비스, 노하우 등도 포함한다. 스포츠 기업에서의 조직자산이란 사업계획과 거래와 관련된 영업비밀, 운동선수와 관련된 개인 신상정보, 스포츠 이벤트와 스포츠 제품의 개발에 관련된 정보, 광고판 운영의 Know-How, 인터넷 스포츠 비즈니스 모델 등 스포츠 기업의 가치를 높이는 명시적, 암묵적 지식을 의미한다. 지식기반경제 하에서는 화폐적 자산과 유형자산 자체가 아니라 이를 결합하여 시너지를 발휘 하게 하는 조직자산이 기업의 주된 가치창출요인(value-driver)이다. 이러한 조직자산의 기능을 인정하지 않는다면 기업이 희소한 자원을 효율적으로 활용할 수 없을 것이다. 조직자산은 무형의 경영자산을 의미하기도 한다. 경영자산은 지식기반경제사회에서 경쟁우위를 확보하기 위한 기본 요소가 되고 있다. 미국에서는 1990년대 성장속도가 비교적 빠른 기업을 조사하였다. 그 결과 70% 가량이 종업원의 노하우나 지식을 공급하는 기업으로 밝혀졌다. 이만큼 기업의 승패에 있어서 조직 자산은 큰 중요성을 가지고 있다. 때로는 이런 조직자산이 스타플레이어가 있는 팀조차 이기게 만드는 원동력이 되기도 한다.

마지막으로 영업권은 기업의 다른 자산과 개별적으로 식별하여 별도로 인식하는 것이 불가능하지만 미래 경제적 효익을 발생시키는 자산을 의미한다. 영업권을 "무형자산 중에 무형자산"으로 부르는데, 이는 영업권이 사업전체에 대해서만 식별할 수 있고 사업 전체와 분리되어 독립적으로 거래될 수 없는 자산이기 때문이다. 영업권은 내부창출 영업권과 사업결합으로 취득한 영업권으로 나누어 볼 수 있다. 내부창출 영업권은 기업 스스로 연구개발과 관련된 기술력이나 고객과 관련된 시장지배력, 그리고 인적자원 및 경영능력을 향상시킨 것이다. 이들은 대부분 무형의 특징을 지닐 뿐만 아니라 특정 자산과도 관련시킬 수 없어 개별적으로 분리 가능하지 않은 경우가 많다. 또한 내부창출 영업권의 미래 경제적 효익을 측정하기가 매우 어렵다는 특징을 갖고 있다.

스포츠 무형자산의 해외 사례

스포츠 무형자산의 해외사례는 객관적 스포츠무형자산, 인적자산 그리고 지적자산으로 구분할 수 있다.객관적 지표로 가늠할 수 있는 스포츠 무형자산은 다시 상표, 프랜차이즈 즉 클럽 또는 팀 형태의 사업체의 평가 보고서 및 주식시장 기업보고서로 나뉜다. 먼저 상표, 프랜차이즈를 살펴본다면, 스포츠 관련 재산권 가운데 스포츠 프랜차이즈는 클럽 또는 팀 형태의 사업체를 의미한다. 프랜차이즈는 실제로 금융시장에서 거래되는 금융자산이며, 영업을 통해 수입을 창출한다. 총수입에서 소요된 비용을 제하고 산정된 영업이익은 시장가격 평가의 기초가 된다. 미국의 경제지인 포브스(Forbes)는 다양한 가치산정 모형을 통해 주요 프랜차이즈 스포츠의 가치 추정 샘플을 발표한다. 2010년 기준 NFL(National Football League) 소속의 댈러스 카우보이(Dallas Cowboys)의 추정 가액은 16억5천만 달러, MLB(Major League Baseball) 소속의 뉴욕 양키스(New York Yankees)의 시장추정가액은 16억 달러, NBA(National Basketball Association) 소속의 앨에이 레이커스(LA Lakers)의 추정가액은 5억8천만 달러이다.

프로페셔널 프랜차이즈 클럽의 가치는 미래예상수입 흐름의 현재가치이다. 스포츠 팀의 가치는 수익성으로 결정된다. 스포츠 팀은 수익을 발생시키는 영업 자산의 총합이므로 그러한 자산의 가치는 미래 예상수입흐름의 현재가치와 같다. 앞서본 댈러스 카우보이의 시장가액의 기초자산은 2010년도 총수입 4억2천만 달러, 영업이익 1억4천만 달러이다. 여기에 성장률과 물가 등 거시경제적 지표를 투입하여 적정한 미래 예상수입흐름을 정하고 이를 현가화하여 추정가격을 계산한다.

인터브랜드(InterBrand)는 브랜드의 가치를 평가하는 기업이다. 브랜드 재무성과, 브랜드 역할, 브랜드 강점 등의 세 가지 핵심 요소를 산출해 순위를 정하고, 그 결과 브랜드의 화폐 가치를 환산하고 예상되는 수익의 현재 가치를 발표한다. 미국에 본사를 둔 나이키의 2010년 글로벌 브랜드 가치 순위를 25위(US$ 13억7천5백만)로 평가하였다. 2009년 26위에서 1단계 상승한 결과이다. 이는 스포츠 관련 업종 중 최상위이다. 이어 독일에 본사가 위치한 아디다스도 2009년과 같은(US$ 5억4천9백만) 62위의 순위를 기록했다.

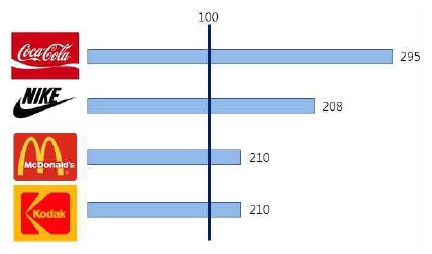

경제 전문지인 Fortune지에서 발표한 유형자산 대비브랜드 가치를 보면 코카콜라의 유형자산을 100으로 보면 무형자산이 195를 차지하고 있다. 나이키는 108을 차지하고 있다. 아래 그림과 같이 유형자산보다 무형자산의 자산 가치가 높을수록 세계적인 브랜드가 되는 경향을 확인 할 수 있다. 유형자산 대비 브랜드 자산 가치비율은 아래 <Fig. 2>와 같다.

객관적 지표로 가늠할 수 있는 스포츠 무형자산 지표의 다른 하나는 주식시장 기업보고서이다. 스포츠 기업이 NYSE(뉴욕 증권거래소), LSE(런던 증권거래소)에 상장되면 연간보고서에 자세한 기업정보가 기재된다. EU의 리스본 조약은 개별 회원국 시장에 상장된 기업의 다른 회원국에서의 의무면제 등을 보장하여 개별 자본시장에 등록된 기업의 자본조달을 돕는다. 예를 들어 이탈리아 프로축구팀인 유벤투스는 상세한 기업정보를 전유럽의 현재적·잠재적 투자자와 공유하게 된다. 또한, 유벤투스 선수인 ‘부폰(Gianluigi Buffon: 유벤투스 FC의 골키퍼)’의 시장가치가 상각되는 과정에서의 가치 산정과 경기력, 기업 가치에 대한 분석을 통해 스포츠 기업의 경쟁력을 파악한다. NIKE의 예를 들어 보면, 2001년 기준 총 발행주식 수는 2억7천3백3십만 주, 당시 주가는 주당 41 달러 10 센트였으므로 총 시장가치는 110억 2천3백3십만 달러가 된다.

인적자산의 측면에서 본다면 선수의 이적계약서는 인적자산 가치평가의 주요 원천이다. 선수의 이적은 시장가치에 프리미엄을 붙여 산정된다. 과거의 이적료 금액은 기본적으로 해당 협상에 있어서 기준이 되며, 피지컬 테스트, 루머, 스캔들도 고려해서 가격이 형성된다. 선수 연봉도 인적자산 평가의 기준이 된다. 2016년 LA 다저스의 연봉 총액은 2억 8천만 달러에 이르고, 탐파베이 레이즈의 연봉 총액은7천 1백만 달러로 약 1/4 수준이다. 연봉을 인적자산 평가의 기준으로 삼을 수 있는 것은 높은 연봉과 높은 경기력, 높은 인기는 결국 방송권의 가격을 상승시키기 때문이다. 같은 해 LA 다저스의 방송권은 연간 3억4천만 달러임에 반해, 탐파베이 레이즈는 2천만 달러로 약 1/17 수준 정도이다(Craig Edwards, 2016). 이러한 자료에 따르면, 많은 연봉을 투자하면 그 이상의 수입을 창출할 수 있다는 결론에 이르게 된다. 따라서 연봉은 단순한 비용의 의미를 넘어서 인적자원에 투자를 하는 의미로 해석을 하는 것이 타당할 것이다.

마지막으로 중계권 계약서와 상품화 계약서로 구성된 지적자산이 주요 스포츠 관련 재산권으로 분류된다. NFL의 프로 미식축구 중계권 계약서는 스포츠 관련 저작권의 구성요소를 면밀히 보여준다. 중계권료가 연간 50억불에 이르는데, 결승전인 수퍼볼 경기에 기업광고를 하기 위해서는 초당 44억 원의 광고료를 지불해야 한다. 이는 스포츠 스폰서십이 광고 매체를 통해 획득되는 법적 구조를 명확히 보여준다. EPL의 방송 중계권 계약서도 중요한 법원(法源)이 된다. 방송 중계권료의 팀별 수익배분구조는 크게 국내중계권료와 해외 중계권료로 나누는데 해외중계권 수입은 20개 팀이 공동분배를 하고, 국내 중계권료 중 일정 액수는 균등 배분하여 팀별 생중계 횟수와 프리미어 리그 최종순위에 따라 차등분배하는 구조이다. 프리미어 리그 1위 팀과 최하위 팀의 중계권 수입비율은 1.53:1로 편차가 크기 않아 중하위권팀의 구단경영에 도움을 주는 구조이다. 상품화(merchandising) 계약서는 NBA, MLB 등 스포츠 업종에서의 기념품 제작은 선수의 초상권, 퍼블리싱권을 라이센싱에 의해 제조업체에 넘기면 업체가 상품을 만들어 수익을 내는 형식을 취하고 있다.

무형자산의 가치평가 및 담보 제공을 통한 금융지원 프로세스 사례분석

해외 금융지원 프로세스 사례

해외의 지적재산펀드∙지적재산을 활용한 금융지원의 현황을 알아보기 위해서는 먼저 지적재산 펀드를 성격과 내용에 맞게 분류하고 그 차이점들에 대한 파악이 선행되어야 할 것이다. 현재 세계적으로 범용되고 있는 지적재산 펀드는 크게 다섯 가지의 형태로 나타난다.

첫째, ‘특허소송공격형 펀드’이다. 이것은 특허소송에 의한 손해배상금이나 화해금을 얻는 것을 목적으로 하여, 주로 특허소송비용, 즉, 변호사비용이나 침해조사비용에 투자하는 펀드이다. 이 펀드는 특허소송 비용을 자신이 부담하기 어려운 개인, 중소기업, 벤처기업 등 특허보유자를 대상으로, 특허소송비용을 전액 부담한다. 특허소송 자금을 얻은 특허보유자는 펀드와 함께 특허침해기업으로부터 손해배상금을 받는다. 가령 재판 도중에 화해한 경우라도, 화해금이나 일시금으로 라이센스 수입을 획득하게 된다. 특허소송공격형펀드는, 특허보유자가 획득한 손해배상금이나 화해금에서 분배금을 받음으로써, 특허소송비용에 들어간 투자자금을 회수한다. 또한 특허소송공격형펀드는 NPE(Non-Practicing Entity), 즉 실제 영업활동을 하고 있지 않은 회사에 자금을 지원하고, 특허소송을 일으킨 케이스도 있다. 특허 소송공격형 펀드와 권리자의 관계는 펀드가 특허권이나 전용실시권 등 실시권, 즉, 라이센스를 사는 경우와, 권리자가 특허권을 계속 보유하고 펀드가 자금을 지원하는 계약만을 체결하는 경우가 있다. 특허 권리자가 재판 당사자에게 관여하지 않거나 하고 싶지 않은 사정이 있는 때에는 전자의 방법을 택하고, 권리자가 고소인으로서 재판을 하는 경우에는 권리 양도는 발생하지 않고 펀드는 소송비용을 부담하는 스폰서를 담당한다.

주된 투자분야는 스마트폰/휴대전화/pc 등 전자디바이스, 액정/LED 등 디스플레이, IT/소프트웨어, 의료기기 등 분야에서 특허침해가 식별되기 쉬운 분야에 대한 투자가 중심이다. 특허침해로 손해배상금을 얻을 수 있을 것으로 예상되면, 분야에 상관없이 투자하기도 한다.

투자기준은 특허 청구항이나 특허 포트폴리오의 강점을 포함하는 특허관련기준, 침해기업의 매출규모 및 지불능력, 침해기업의 이익률, 로열티률을 포함하는 경제적 기준, 승소 가능성 리스크 기준이 투자기준의 지표이다. 무형자산의 평가기준은 특허침해의 유무나 특허 청구항의 강점과 같은 소송안건으로서 성립하는 요소, 시장규모나 손해배상을 포함한 경제성의 요소, 자금회수가능성에 관련된 위험 요소가 평가기준의 지표이며, 평가방법은 특허소송안건의 화해금이나 손해배상금의 전제가 되는 로열티 금액을 평가하거나 지적재산권 평가는 하지 않고 잠재적인 손해배상액을 평가하기도 한다.

둘째, ‘특허소송방어형 펀드’는 주로 대형 전기제조사를 회원으로 하며, 특허소송공격형 펀드나 NPE 등으로부터 고객기업을 방어하는 펀드이다. 이 펀드는 보유 자금으로 회원기업의 잠재적인 특허소송 리스크를 회피하기 위해서, 회원 기업에 대한 특허침해 리스크가 있는 특허군을 특허소송공격형 펀드나 NPE, 개인, 중소기업으로부터 먼저 매수한다. 또 특허소송공격형 펀드나 NPE로부터 회원에게 특허침해소송이 제소된 계쟁 중인 특허를 NPE로부터 사는 경우도 있다. 특허소송방어형 펀드는 회원기업의 특허소송에 의한 손해를 억제하는 역할을 하고 있으므로, 회원기업 입장에서는 보험의 가치를 가진다. 특허소송방어형 펀드의 수입은 주로 회원 기업을 지키는 대가로서 수령하는 일정 기간의 회비 또는 방어처 기업으로부터의 라이센스 수입이다. 이 수입을 통해서 특허 매입에 투자한 자금을 회수하거나 재투자를 한다.

셋째, ‘특허포트폴리오형 펀드’는 집합체로서의 특허의 권리 행사력을 전제로 하며, 펀드자금으로 수집한 특허 포트폴리오를 기업에 라이센싱하거나 매각함으로써 자금을 회수하는 펀드이다. 특허포트폴리오형 펀드는 투자가로부터 모은 자금으로 사업에서 철수한 기업, 대학, 개인으로부터 특허포트폴리오를 매수한다. 펀드가 형성하는 특허포트폴리오는 특허 수가 방대하며, 특허로 커버되는 기술범위도 대단히 넓다. 해당 기업은 펀드의 특허포트폴리오를 완전히 회피하는 것이 어렵고, 경우에 따라서는 잠재적으로 특허에 저촉되는 케이스도 있다. 대형 특허포트폴리오를 보유하는 펀드는, 이와 같이 기업을 대상으로 잠재적으로 집합체로서의 특허 권리 행사력을 갖게 된다. 특허포트폴리오형 펀드는, 통상적으로 회사에게 라이센스를 제공한다. 기업이 특허포트폴리오형 펀드에 라이센스료를 지불하면 펀드로부터 라이센스를 부여받고, 특허에 의한 공격을 받지 않는다. 또 특허포트폴리오형 펀드는 앞서 언급한 ‘특허소송방어형 펀드’와 같이, 특허포트폴리오를 활용함으로써 경쟁 기업으로부터의 특허소송에 대서 방어의 역할을 하는 경우도 있다. 한편 기업이 특허포트폴리오형 펀드로부터 라이센스를 거부하면, 경우에 따라서 특허소송 공격형 펀드처럼 펀드는 보유하고 있는 특허포트폴리오로 특허소송을 일으키는 경우도 있다. 특허포트폴리오형 펀드는 공격형 펀드처럼 당초부터 특허소송에 의한 자금회수를 목적으로 하지 않고, 우호적인 라이센스나 매각에 의한 회수를 전제로 한다.

넷째, ‘지적재산 인큐베이션형 펀드’는 특허를 핵심으로 한 개발 안건이나 대학 등 특허출원비용에 투자를 하고, 특허나 개발안건의 매각 및 장래의 라이센스 수입으로부터 자금을 회수하는 펀드이다. 특허를 핵심으로 한 사업에 대한 투자의 예는, 바이오∙제약분야에서의 개발안건에 대한 투자를 들 수 있다. 지적재산 인큐베이션형 펀드는, 바이오 벤처나 대학 등이 보유하는 개발안건이나 관련 특허나 라이 센스를 매입하고, 안건의 개발비용에 투자한다. 개발안건의 사업적인 가치를 높인 후에, 개발안건, 특허, 또는 라이센스를 대형 제약제조사에게 매각한다. 그 외에도 특허나 노하우를 핵심으로 하는 개발 기업의 주식에 투자하고, 대형기업의 기업 자체, 또는 기업의 주식지분을 매각하는 펀드의 형태도 이에 해당한다. 뿐만 아니라 대학 등 특허출원비용에 투자하는 지적재산 인큐베이션형 펀드도 존재하는데 대학이나 개인 등에서 특허출원비용이 없어서 특허출원을 할 수 없는 곳을 대상으로, 발명자가 부담하는 것 없이 펀드가 특허출원비용을 투자한다. 펀드에 따라서는 출원비용 외에 시작품의 개발에 필요한 자금에 투자하는 경우도 있다. 펀드는 특허출원 지원 외에 기업을 상대로 라이센스 교섭도 하고, 획득한 라이센스 수입을 발명자에게 일부 분배한 후 라이센스 수입으로 투자자금을 회수한다. 앞서 언급하였던 세 종류의 펀드가 특허소송이나 특허권 행사에 근거한 투자라면, 이 지적재산 인큐베이션형 펀드는 특허소송에는 관여하지 않고 개발 안건이나 특허의 인큐베이션을 주체로 한 투자를 실행한다.

무형자산 인큐베이션형 펀드의 투자분야는 바이오의약, 재생가능 에너지, 제조기술, 스마트폰/휴대전화/PC 등 전자디바이스, 액정/LED 등 디스플레이, IT/소프트웨어, 반도체, 통신규격, 의료 기기 등 분야가 투자대상이며, 그 기준은 투자대상 제품의 시장규모, 시장점유, 이익률 등 경제적 기준, 특허청구항의 강점을 포함하는 특허관련기준, 성공확률 리스크 등이 투자기준의 지표이다. 또 개발자나 기술자의 질이나 사업계획의 레벨을 평가하는 펀드도 있다. 무형자산의 평가기준은 시장규모, 수익률, 로열티료율을 포함하는 경제성 요소, 특허침해 유무나 특허청구항의 강점을 포함하는 특허성 요소, 성공 확률 등 위험 요소가 평가기준이 되며 무형자산의 평가방법은 미래현금흐름에 근거한 디스카운트 현금 흐름에 의한 가치평가가 주로 사용된다.

마지막으로 ‘지적재산담보 융자’이다. 가장 대표적인 활용의 예로 중국을 들 수 있다. 중국에서는 금융당국의 지침에 의해서, 각 지역의 정부기관과 지역의 은행이 협정을 체결하고, 지적재산 담보융자를 적극적으로 실행하고 있다. 지적재산 담보 융자는 성(省), 단위나 시(市) 단위의 지방자치 단체에서 행하고 있으며, 주로 첨단과학산업 등 차세대 산업의 성장을 촉진을 지원한다. 중국의 은행을 관할하는 금융당국도 특허청이나 각 성 정부와 연계하여, 적극적인 추진을 하고 있다.

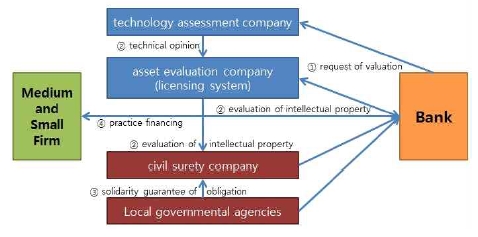

중국에서의 지적재산담보융자 사례들이 증가한 원인은 정부기관과 금융기관, 민간보증회사와의 공고한 연계를 들 수 있다. 금융기관을 감독하는 China Banking Regulatory Commission이 가이드라인 (working guidance on credit extension to small enterprises)을 제시하고, 지역의 지적재산국이나 과학기술국 등과 금융기관∙민간보증회사가 연계해서, 목표를 정하고 지적재산 담보융자를 추진한다. 지적재산 담보융자는 은행 및 융자처인 중소기업 사이에, 자산평가회사나 기술평가회사 등 평가기관, 민간보증회사나 지역정부기관 등 보증기관이 투입되어 융자가 시행된다. 지적재산 담보 융자 시, 은행은 지적재산 평가를 외부 평가기관에 의뢰한다. 지적재산 평가는 통상적으로 기술평가 제공회사와 자산가치평가를 전문적으로 다루는 자산평가회사가 연계하여 공동으로 행해진다. 자산평가회사는 재정부에 의해 인가받은 공인자산평가사의 자격이 필요하다. 한편 자산평가회사는 지적재산뿐 아니라, 유형 자산을 포함하는 일반 자산평가의 전문가이며, 지적재산이나 기술의 전문가는 아니다. 따라서 기술이나 지적재산의 전문적인 분석을 중국기술거래소와 같은 기술평가 회사가 담당하고, 자산평가회사가 기술평가회사의 분석에 근거해서 가치평가를 하여, 지적재산 평가서를 작성한다. 은행은 지적재산 담보융자의 리스크를 분산하기 위해서, 민간보증회사나 정부 기관의 보증을사용하는 경우도 있다. 민간보증회사가 대출채권을 보증하는 경우, 실질적인 리스크는 보증회사가 부담하게 되어, 보증회사가 평가기관의 지적재산 평가를 받아서 보증 판단을 내린다. 민간에서의 리스크 부담을 경감하기 위해서, 지방정부기관이 은행에 대한 보증이나 민간보증회사의 연대보증을 하고, 일부 리스크를 부담하는 경우도 있으며 이상의 프로세스를 도식화하면 <Fig. 3>과 같다.

Structure of Intellectual Property Mortgage in China (Teikoku Databank, 2013)

이상 언급한 금융지원 사례들을 바탕으로 미래 스포츠 분야에서의 적용 가능성을 살펴본다면, 다양한 IT기술 도입을 통한 제품의 혁신, 기술과 서비스를 결합한 형태의 스포츠서비스 사업 형태에 대한 특허, 메가스포츠 이벤트에서의 라이센싱 사업관련 이슈, 정부 주도의 스포츠산업 집적화·거점화를 위한 다양한 이해관계자들의 참여를 통한 스포츠산업 클러스터링 형성 등 다양한 측면에서 이러한 투자유치의 기회를 모색해 볼 수 있을 것이다.

국내 무형자산 담보제공을 통한 금융지원 프로세스

무형재산을 활용한 융자 프로세스의 일반적인 구조는 크게 지적재산담보융자의 형태와 지적자산을 평가한 융자의 형태로 구분할 수 있다. 먼저 지적재산담보융자는 주로 중소기업이 보유하는 특허권 등 지적재산을 담보로 해서 은행이 융자를 제공하는 것이다. 지적재산권의 가치를 평가하고, 가치평가액의 일정비율을 준으로 융자를 한다. 은행은 지적재산권에 담보를 설정하고, 융자가 변제불능이 된 경우, 담보물건인 지적재산권을 매각해서 회수한다. 담보물건으로서의 가치뿐 아니라, 기업의 잠재적인 기술력이나 성장력과 같은 정성면의 평가로서 지적재산평가를 활용하는 경우도 있다(Teikoku Databank, 2013). 다음으로 지적자산을 평가한 융자는 주로 중소기업의 지적재산이나 노하우와 같은 정성적인 평가를 하고, 지적재산 정보를 하나의 융자 판단재료로 하여 기업에게 대출해주는 융자이다. 지적재산권을 담보로 취하기 위해 지적재산평가를 하는 것이 아니라, 기술평가를 중심으로 기업의 기술력이나 성장력 평가를 한다. 기술평가의 scoring을 이용하여 기술계 중소기업의 은행보증에 기술평가가 사용되는 경우가 있다.

또한 이러한 무형재산을 활용한 융자 프로세스에서 무형자산정보를 수집하는 수단 또한 중요한 역할을 하게 된다. 금융기관에서는 이를 내부에서 실시하기도 하고, 외부 위탁처를 통해 획득하기도 한다. 은행에서는 정부계 기술평가 기관에 의뢰하여 기업의 무형자산정보를 입수하는 경우도 있다. 구체적인 무형자산 정보의 수집방법 및 분석 절차에 관해서는 평가회사의 기술전문가 등이, 기업을 방문하여 공청회를 하고, 지적재산 정보를 입수, 평가회사에서 분석하는 것이 일반적이다. 획득된 무형자산 정보는 보증이나 담보에 의한 기술계 중소기업 대상의 융자에 활용된다. 무형자산 정보 중에서는 경영자의 기술매니지먼트능력, 회사의 기술력, 기술의 시장성, 기술의 경합우위성, 비즈니스의 수익성이 중요한 정보로 인식되고 있다. 현재 무형자산 가치의 평가는 기타 자산과 마찬가지로, 디스카운트 현금 흐름 모델이 주로 사용된다.

무형자산 가치평가는 지적재산담보에 활용되고 있으며, 기술평가회사나 자산평가회사에 의해서 작성된다. 구체적으로는 무형자산 평가에 근거한 공적인 보증을 활용해서 은행이 융자를 하는 경우나 지적재산권의 담보설정, 즉 질권설정에 의해 융자를 하는 경우가 많다. 무형자산을 활용한 융자 계약 의 내용에 관해서는 담보융자의 실행액을 30~50% 사이에서 설정하고, 융자를 실행하는 경우가 보통이다. 융자처의 도산에 따른 무형자산 처분에 의해서, 융자의 회수를 행하도록 규정되어 있다.

현재 국내에는 지적재산을 보유한 소규모 기업에게 투자하는 공공펀드가 다수 운영되고 있다. 예를 들어 수출보험공사, 수출입은행, 산업은행, 기업은행, 신한은행, 우리은행, NH농협은행 및 정부의 성장사다리펀드와 같은 공적 신용기관은 중소기업을 대상으로 지적재산권에 대한 대출상품을 시행하고 있다. 스포츠 기업 역시 이러한 요건에 해당할 경우 이러한 대출 프로그램을 활용할 수 있다. 그러나 위의 프로그램들의 상당수는 지원대상을 기술기업으로 한정하는 경우가 많다. 예를 들어 산업은행의 특허펀드는 특허를 대상으로 하고 있고 한국정책금융공사의 특별자금 프로그램 역시 기술평가기관의 평가를 받을 것을 요건으로 하고 있다. 스포츠 기업의 경우에는 무형자산 중에서 특허가 차지하는 비중이 낮고 심지어 상표권이나 저작권 같은 지적재산권의 형태로 존재하지 않을 수 있다. 또한 위와 같은 프로그램들은 정책목표에 따라 특정한 요건을 요구하는 경우가 있다. 예를 들어 수출입은행의 경우 수출기업을 대상으로 하고 있다. 따라서 스포츠 기업을 대상으로 하는 무형자산 금융지원 프로그램은 스포츠산업의 다양성만큼이나 맞춤형 지원프로그램의 출현이 절실히 필요한 상황이다.

결 론

스포츠산업 무형자산 가치 평가모델 개발에 관한 기본 방향

무형자산을 평가하는 방법은 매우 다양하다. Barth & Clinch(1998), Smith & Parr(2000)의 분류에서처럼 시장접근법(market approach), 수익접근법(income approach), 비용접근법(cost approach) 및 실물옵션(real option) 등 다양한 접근방법을 기본적인 모델로 활용할 수 있음을 제시하였다. 본 연구에서는 날로 커져가는 국내 스포츠 산업에서 제 가치로서 평가받지 못하고 산재되어 있는 무형적 가치를 평가할 수 있는 모델 설정의 필요성을 바탕으로, 향후 시장에 도입될 스포츠 무형자산 가치평가 모델의 개발 방향성에 대해 다양한 접근방법을 정리해 보았다.

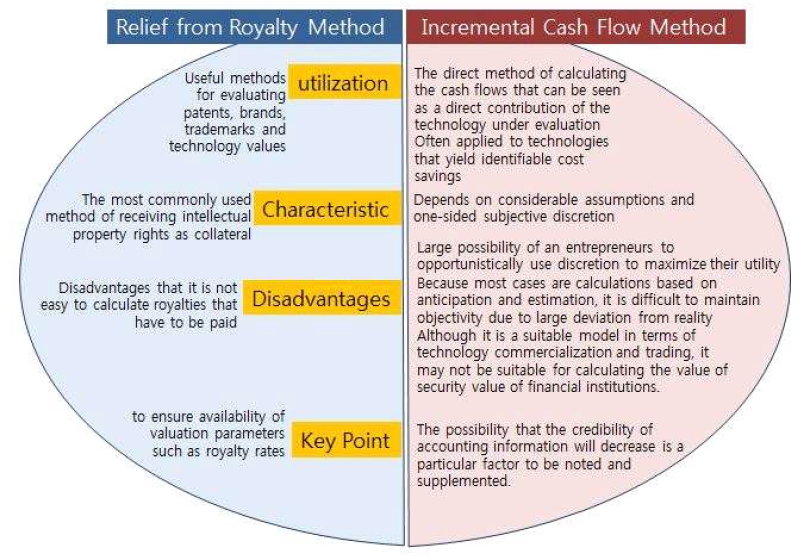

최종적으로 스포츠산업 내의 무형자산 가치를 평가함에 있어서, 어떠한 스포츠 기업이 무형자산의 가치를 산정하는 방법 중 제3자로부터 라이센스를 받아서 새로운 스포츠 비즈니스 모델을 개발하였다면(특허담보대출과 관련된 특허 개발 모델을 가정할 때) 지급되어야 하는 로열티를 해당 지적재산권 소유자가 부담하지 않음으로서 절감된 로열티 지불액을 추정하여 현재가치로 환산하는 방법인 ‘로열티공제법’과 ‘수익접근법’ 두 가지의 방법을 제안 할 수 있을 것이다. 먼저 로열티공제법은 지적재산권 가치 평가의 이론적 토대가 될 수 있다. 이는 비교적 최근에 고안된 개념으로, 특허권(patent), 브랜드(brand)나 상표(trademark) 및 기술가치 등을 평가하는데 유용한 방법이며(Shawn et al., 2011), 현재 금융권에서 지적 재산권을 담보로 대출을 받는 경우에 가장 일반적으로 활용되는 방식이다. 그러나 이러한 로열티공제법은 지불했어야 하는 로열티의 계산이 쉽지 않다는 단점이 있다. 특히 스포츠 산업과 같이 비정형적인 무형자산이 많은 경우, 그에 대한 로열티를 계산하기란 쉽지 않다. 로열티공제법의 적용이 적절하지 않은 경우에 한하여 비용접근법, 시장접근법 등을 사용할 수 있을 것이다. 즉, 어떠한 자산에 대하여 활성시장이 존재한다면 시장접근법을 적용하는 것이 타당하다. 그렇지 않은 경우에는 다시 회계적 인식이 중요한 지 여부에 따라, 그러하다면 비용접근법을 적용하는 것이 타당할 것이다. 그러나 이 또한 장래에 획득할 이익에 대한 추정과 그 지속기간에 대한 예측이 곤란하며 현재 가치의 계산에 있어 할인율의 선택문제가 있다.

제조부문이나 판매부분과 같이 직접이익활동에 관련하는 부분에 있어서 장래 추정 이익은 어느 정도 예측할 수 있으나, 일반관리부분이나 보조부문과 같은 경우는 이익 추정이 쉽지 않음에 대한 한계는 스포츠산업에 있어서 새로운 무형자산 가치를 평가할 수 있는 모델의 개발에 있어서 극복해야 할 과제가 될 것이다. 또한 수익접근법은 상당한 가정과 일방적인 주관적 재량에 의존한다는 점과(Shawn et al., 2011), 대부분의 경우가 예상과 추정에 입각한 계산이므로 실제와 괴리가 크며 객관성을 유지하기 어렵다는 점, 그리고 경영자가 자신의 효용을 극대화하기 위해 재량권을 기회적으로 사용할 가능성이 존재하므로 회계정보의 신뢰성이 오히려 하락할 가능성(Ball, 2009) 등은 특히 주목하고 보완해야할 요소가 될 것이다. 이는 무형자산의 측정에 있어서 경영자의 의도가 개입된다면 회계정보에 인식되는 무형자산의 가치가 왜곡될 가능성을 미연에 방지해야 함을 의미한다. 그러므로 기존의 수익 접근법에 기반을 둔 기술가치 평가는 기술 사업화와 거래 관점에 있어서 적합한 모델이기는 하나 금융권의 담보가치 금액 산정에는 적합하지 않을 수 있다는 단점을 고려한 새로운 평가모델의 개발이 추진되어야 할 것이다. 이상의 ‘로열티공제법’과 ‘수익접근법’ 두 가지 방법에 대한 비교는 아래<Fig. 4>와같다.

스포츠산업 무형자산을 근거로 한 금융재원 조달프로세스 수립의 주안점

결국 무형자산의 가치평가는 ‘순현재가치를 어떻게 구할 것인가?’ 와 ‘위험률을 어떻게 구할 것인가?’의 두 가지 문제로 귀결된다고 할 수 있을 것이며 이러한 문제를 해결하고자 하는 노력이 금융재원 조달 프로세스 수립의 핵심요소가 될 수 있다.

우선 순현재가치를 어떻게 구할 것인가의 문제는 자산의 종류에 따라 달리 평가해야 한다. 앞서 설명한 바와 같이 스포츠 기업의 무형자산은 저작권, 상표권, 특허권 등 다양한 형태일 수 있다. 이러한 각각의 형태를 띠는 무형자산들은 고유한 특성이 있으므로 각 유형별로 다른 접근법이 필요하다.

한편 해당 자산의 위험률을 산정하기 위해서는 해당 산업 및 기업에 대하여 어떠한 요소가 중요한지에 대한 평가가 필요하다. 이를 위해서는 AHP평가와 유사한 방식으로 어떠한 경영 요소가 해당 산업에서 상대적으로 중요한지 결정하여 요소별 가중치를 구한 이후 평가대상 자산 및 기업에 대한 정성적 평가를 통하여 구체적인 위험률을 구할 수 있을 것이다. 즉, 상대적 중요도를 나타낼 수 있는 다양한 경영요소를 밝히고 그것들에 대한 평가가 먼저 이루어져야 할 것이다.

또한 스포츠 산업의 무형자산을 평가하는 모델을 설정함에 있어서, 로열티 공제법과 수익 접근법을 상호 배타적으로 사용하기 보다는 두 가지 방법론을 함께 고려해 정량적인 측면과 정성적인 측면, 미래 기대 가치와 기대 위험률 등의 요소를 모두 반영할 수 있는 모델이 개발되어야 할 것이다. 즉, DCF접근법(미래기대수익을 현재의 가치로 변환한 것)에 따라 우선 어떠한 자산의 순현재가치 (NPV: Net Present Value)를 구할 수 있다. 이러한 순현재가치에 미래 사업에 대한 위험률을 곱하면 더욱 정확한 자산 가치를 평가할 수 있는 것이다.

해당 자산의 미래 가치를 정량적으로 평가하기 위하여 로열티 공제법이 사용되기도 하고 수익 접근법이나 시장접근법 등의 방법이 사용되기도 하는 것이다 무형자산 가치 평가에 대한 다른 접근법은 해당 자산이 시장에서 가질 수 있는 성공 가능성을 정성적으로 평가하는 방법이다. 이는 앞서 언급한 AHP분석이나 로짓 분석이 이러한 예에 해당한다.

따라서 본 연구의 목적인 스포츠 무형자산 가치를 담보로 하는 금융재원의 조달을 위해서는 현재 가치를 수치화한 NPV에 스포츠 산업의 특성을 고려하여 산정한 할인율(Discount Factors) 요소가 투입된 모델이 개발되어야 할 것이다. 특히 NPV를 구하는 과정에서 대상 기업의 무형자산의 총계인 영업권(Goodwill)의 가액을 구하고, 할인율을 구하는 과정에서 무형자산이 갖는 위험을 부의 영업권(Badwill)로 파악하여, 전체적인 무형자산의 가치의 할증(premium)으로서의 요소와 할인(discount)으로서의 요소를 균형적으로 고려한 모델이 도출되어야 할 것이다.

이러한 스포츠 산업의 특징을 고려한 모델은 무형자산의 합계인 영업권을 개별적인 무형자산으로 공정하게 배분하는 과정을 통해서 대상 기업이 갖고 있는 주된 무형자산의 경쟁력을 파악할 수 있게 해 줄 것이며, 이러한 절차를 통해서 수치적으로 NPV를 도출하는 과정에서 스포츠 기업의 가치가 매우 저평가되는 경향을 극복할 수 있을 것이다. 뿐만 아니라, 주로 무형자산의 획득이나 개발, 활용에 소요된 지출 내역과 비용을 가치평가의 기초로 삼는 비용접근법을 통해 기존의 수익접근법이 지닌 주관성과 자의성을 최소화 할 수 있을 것이다. 즉, 재무제표 등을 통해 확인할 수 있는 각종 회계정보와 이를 토대로 한 기업평가의 지표와 기준을 스포츠 산업에 유용하게 적용할 수 있는 객관적 방법론의 구축에 가장 큰 주안점을 두고 스포츠 무형자산 가치를 담보로 하는 금융재원의 조달 프로세스는 수립되어야 할 것이다.

마지막으로 본 연구에서는 스포츠산업 무형자산의 가치평가 모델 개발에 대한 기본 방향과 주안점을 구체적으로 제시하였다. 그러나 스포츠무형자산을 가치화 할 수 있는 방법을 적용한 가상 사례 및 시나리오의 제시의 부재는 이러한 연구의 목적을 바탕으로 한 스포츠산업 현장에서의 학술적 활용도를 충분히 담보하지 못할 수 있을 것이다. 향후 연구에서는 이러한 실례를 제시할 수 있는 연구를 통하여 스포츠 무형자산 가치평가모델을 개발하고, 스포츠 산업에서의 무형적 가치가 지닌 경제적 크기를 가늠할 수 있는 학술적 기틀을 제공할 수 있어야 할 것이다.

Acknowledgements

본 연구는 한국스포츠개발원(2014)에서 수행된 「스포츠 무형자산(Property) 가치 상용화 지원 타당성 검증」과제의 일부 내용을 바탕으로 작성한 논문임.

References

Ball, R. (2009). Market and political/regulatory perspectives on the recent accounting scandals. Journal of Accounting Research, 47(2), 277-323.

Ball R.. 2009;Market and political/regulatory perspectives on the recent accounting scandals. Journal of Accounting Research 47(2):277–323. 10.1111/j.1475-679x.2009.00325.x.Barth, M. E., & Clinch, G. (1998). Revalued financial, tangible, and intangible assets: Associations with share prices and non-market-based value estimates. Journal of Accounting Research, 36, 199-233.

Barth M. E., et al, Clinch G.. 1998;Revalued financial, tangible, and intangible assets: Associations with share prices and non-market-based value estimates. Journal of Accounting Research 36:199–233. 10.2307/2491314.Brooking, A. (1996). Intellectual capital. Cengage Learning EMEA.

Brooking A.. 1996. Intellectual capital Cengage Learning EMEA.Edwards, C. (2016, April 25). Dodgers Could Be Last Team To Strike Gold With Local TV Deal FanGraphs Baseball. Retri eved October 13, 2016, from http://www.fangraphs.com/blogs/dodgers-could-be-last-team-to-strike-gold-with-local-tv-deal/

. Edwards C.. 2016. April. 25. Dodgers Could Be Last Team To Strike Gold With Local TV Deal FanGraphs Baseball Retri eved October 13, 2016. from http://www.fangraphs.com/blogs/dodgers-could-be-last-team-to-strike-gold-with-local-tv-deal/.Edvinsson, L., & Malone, M. S. (1997). Intellectual Capital: Realizing Your Company's True Value by Finding Its Hidden Brainpower.

Edvinsson L., et al, Malone M. S.. 1997;Intellectual Capital: Realizing Your Company's True Value by Finding Its Hidden BrainpowerItami, H., & Roehl, T. W. (1987). Invisible assets. Strategic Synergy, 41-60.

Itami H., et al, Roehl T. W.. 1987;Invisible assets. Strategic Synergy :41–60.Kang, J. H. (2005). The Concept and the Classification of the Sport Industry, Korean Journal of Sport Science 16(3), 118-130

. Kang J. H.. 2005;The Concept and the Classification of the Sport Industry. Korean Journal of Sport Science 16(3):118–130.Kim, D. K. (2011). Sport Marketing, Orebook, Seoul

. Kim D. K.. 2011. Sport Marketing Orebook. Seoul:Kim, I. J. (2010). Adoption of IFRS, measurements of intangible assets, and expansion of the disclosure of information. Master Dissertation, Sungkyunkwan university.

Kim I. J.. 2010. Adoption of IFRS, measurements of intangible assets, and expansion of the disclosure of information et al. Sungkyunkwan university;KIPO(2013). A Study on IP Valuation model for IP-backed loan, Korean Intellectual Property Office

. KIPO. 2013;A Study on IP Valuation model for IP-backed loan Korean Intellectual Property Office;Lee, S. Y. (2014). The Impact of the Intangible Assets on the

. Lee S. Y.. 2014. The Impact of the Intangible Assets on the Firm Value et al. Dongguk university;MCST(2013). 2012 Survey on the Sports Industry. Ministry of Culture, Sports and Tourism.

MCST. 2013. 2012 Survey on the Sports Industry. Ministry of Culture Sports and Tourism.MCST(2015). 2014 Survey on the Sports Industry. Ministry of Culture, Sports and Tourism.

MCST. 2015. 2014 Survey on the Sports Industry. Ministry of Culture Sports and Tourism.Park, S. E. (2014). IBK, 지식재산권(IP) 담보대출 본격화, WOW한국경제TV, http://www.wowtv.co.kr/newscenter/news/view.asp?bcode=T30001000&artid=A201405080208

. Park S. E.. 2014. IBK, 지식재산권(IP) 담보대출 본격화, WOW한국경제TV http://www.wowtv.co.kr/newscenter/news/view.asp?bcode=T30001000&artid=A201405080208.Riahi-Belkaoui, A. (1992). Value added reporting: lessons for the United States. Greenwood Publishing Group.

Riahi-Belkaoui A.. 1992. Value added reporting: lessons for the United States Greenwood Publishing Group.Shawn, H., Park, S. J., & Kim, S. N. (2011). Valuation of the Fair Value of Intangible Assets. Korean Accounting Journal, 20(2), 527-560

. Shawn H., Park S. J., et al, Kim S. N.. 2011;Valuation of the Fair Value of Intangible Assets. Korean Accounting Journal 20(2):527–560.Shin, D. H. & Jung, Y. H. (2011) A Study on the Intangible Asset Valuation, Journal of International Trade & Commerce, 7(4), 103-123

. Shin D. H., et al, Jung Y. H.. 2011;A Study on the Intangible Asset Valuation. Journal of International Trade & Commerce 7(4):103–123.Smith, G. V. & Parr, R. L. (2000). Valuation of intellectual property and intangible assets (Vol. 13). Wiley.

Smith G. V., et al, Parr R. L.. 2000. Valuation of intellectual property and intangible assets 13Wiley.Stewart, I. (1997). Does God play dice?: The new mathematics of chaos. Penguin UK.

Stewart I.. 1997. Does God play dice?: The new mathematics of chaos Penguin UK.Sveiby, K. E. (1997). The new organizational wealth: Managing & measuring knowledge-based assets. Berrett-Koehler Publishers.

Sveiby K. E.. 1997. The new organizational wealth: Managing & measuring knowledge-based assets Berrett-Koehler Publishers.Teikoku Databank (2013). Research report on the funding that utilize the intellectual property of the companies that have seen from the financial institutions

. Teikoku Databank. 2013. Research report on the funding that utilize the intellectual property of the companies that have seen from the financial institutionsWeil, R. L., Schipper, K., & Francis, J. (2013). Financial accounting: an introduction to concepts, methods and uses. Cengage Learning.

Weil R. L., Schipper K., et al, Francis J.. 2013. Financial accounting: an introduction to concepts, methods and uses Cengage Learning.Yasushi Nagata (2011). The importance of finance concept in sports organizations, Hiroshima University of Economics Economic Research Journal, 34(1), 24p.

Yasushi Nagata. 2011;The importance of finance concept in sports organizations. Hiroshima University of Economics Economic Research Journal 34(1):24.